Wie ist dein aktueller Stand bei der Geldanlage? Die derzeitige Geldanlage weist Mängel auf und soll verbessert werden? Aus unterschiedlichen Gründen kann der aktuelle Zustand der persönlichen Geldanlage ungeeignet sein, sei es aufgrund von zu hohen Kosten, zu geringer Rendite oder anderen Faktoren. Das Ergebnis ist oft, dass das Problem über Jahre hinweg nicht angegangen wird. Daher: Verantwortung für die eigenen Finanzen übernehmen, es macht auch Spaß die Finanzen in die Hand zu nehmen und endlich Ordnung reinzubringen!

Wann ist der beste Zeitpunkt, sich um die eigenen Finanzen zu kümmern? Gestern!

Der zweitbeste Moment? Heute! Also los!

Ein neues Jahr steht vor der Tür, und hochmotiviert gehen wir das Jahr 2024 an, um unser Geld möglichst optimal anzulegen! Der Traum vieler ist die finanzielle Unabhängigkeit im Alter oder zumindest mehr Unabhängigkeit zu erreichen. Dafür ist eine langfristige Ansparphase und die richtigen finanziellen Entscheidungen über viele Jahre hinweg erforderlich.

Disclaimer: Beachte bitte, dass dies keine Anlageberatung, Steuerberatung oder Rechtsberatung ist. Es sind Ideen, Meinungen. Es ist wichtig, sich selbst Gedanken zu machen und zu überlegen, was für die persönliche Geldanlage im Jahr 2024 und darüber hinaus gut und passend ist.

Video

Ausgangssituation

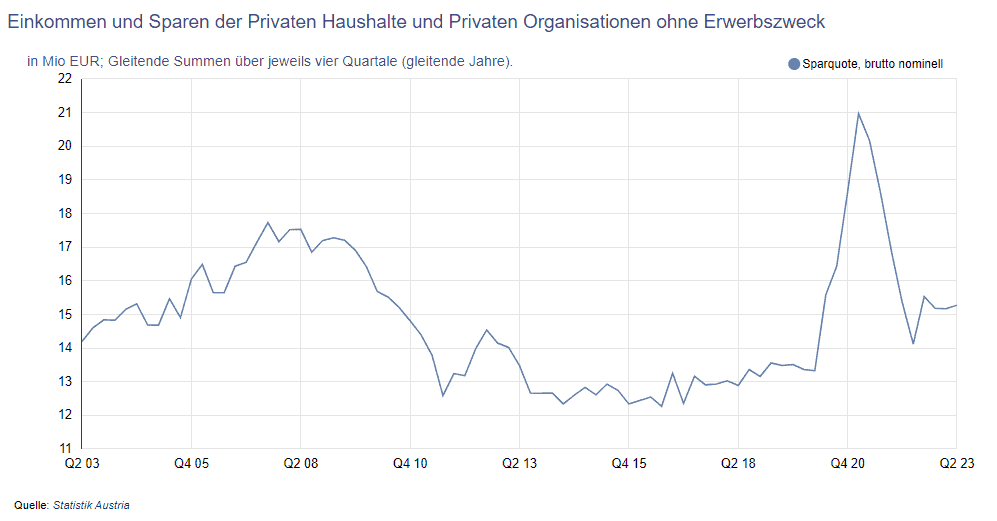

Die Brutto Sparquote lag in Österreich in den letzten Quartalen bei knapp rund 15 %, zuletzt bei 15,3 % (Q3/2022 bis Q2/2023). Nach den Corona-Quartalen ging es nun wieder auf ein bekanntes Niveau hinunter. Datenquelle für die Sparquote ist Statistik Austria/OeNB.

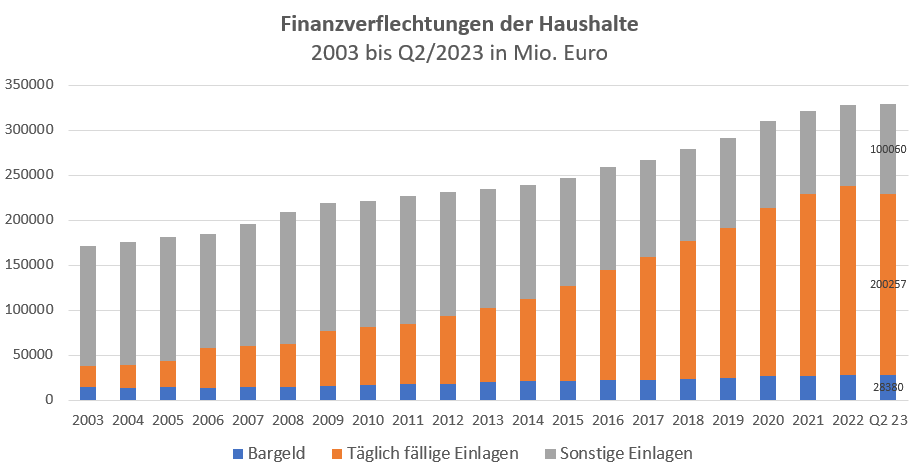

Die Finanzverflechtungen der österreichischen Haushalte im Zeitraum von 2003 bis Q2/2023 zeigen, dass fast 330 Milliarden Euro an Bargeld und Einlagen existieren.

Zum letzten Stand, das ist Q2/2023, sind das

- 100,06 Milliarden Euro gebundene Einlagen

- 200,26 Milliarden Euro täglich fällige Einlagen

- 28,38 Milliarden Euro Bargeld

Österreich hat im Moment ca. 9,1 Millionen Einwohner. Das entspricht im arithmetischen Durchschnitt 36.120 Euro pro Kopf. 36.120 Euro, Geld das im Fall von Bargeld und täglich fällig wohl schlecht verzinst rumliegt. Bei Festgeldzinsen, den gebundenen Einlagen, könnte es jedoch das eine oder andere attraktive Angebot geben. Warum schlecht verzinste Einlagen schlecht für das Ersparte sind, zeigt die Realrendite:

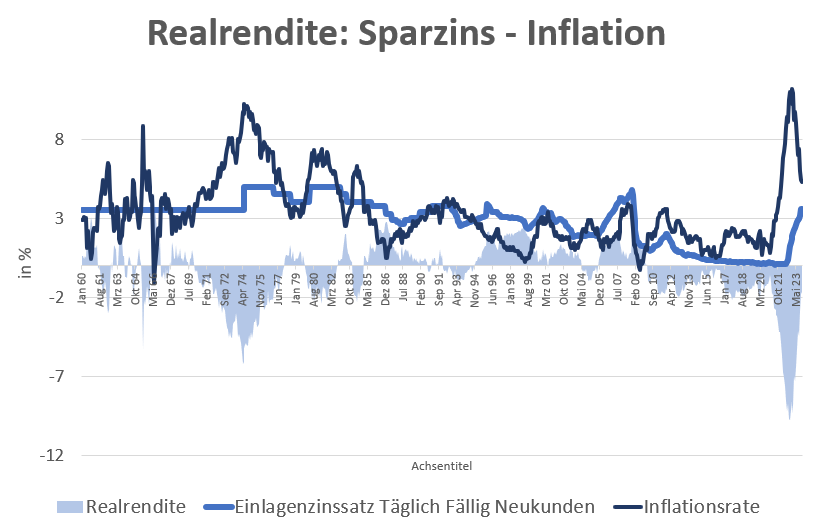

Realrendite negativ, das Ersparte wird am Konto und Sparkonto weniger wert

Die Inflation geht zurück, aber dennoch wird unser Erspartes am Giro- und Sparkonto in der Regel weniger Wert. Der Grund ist die reale Rendite, für die nicht nur der Zinssatz betrachtet werden darf, sondern auch die Inflation berücksichtigt werden muss. Die Realrendite wird so errechnet:

Realrendite: Sparzins minus Inflation

Eine Steuer auf Kapitalerträge bleibt hier sogar noch ausgespart, würde aber die Realrendite noch weiter nach unten ziehen.

Wie steht es mit der Realrendite? Also jener Rendite, die bleibt, wenn von den aktuellen Sparzinsen noch die aktuelle Inflation abgezogen wird? Ein Trauerspiel, wie die nachfolgende Grafik aufzeigt. Die hellblaue Fläche zeigt das große Minus der Realrendite.

- dunkelblaue Linie ist die Inflation (VPI)

- hellblaue Linie der aktuelle Sparzins für täglich fällig der Neukunden

- Realrendite = hellblaue Fläche

Erstellung eines Finanzplans und der dazu passenden finanziellen Ziele

Der erste Schritt ist sich einen Überblick über die eigenen Finanzen zu verschaffen. Die laufenden Einnahmen und Ausgaben zu protokollieren. Dazu gibt es Vorlagen, Link-Tipps siehe Auflistung unten. Danach geht es um das Optimieren der Kosten und das richtige Finanzsetup. Welches Konto, welches Sparkonto, welche Karten. Gut und kostengünstig soll dieses sein. Den Alltag erleichtern. Diese Kosteneinsparungsmaßnahmen sollten auch auf die anderen Fixkostenbereiche wie Versicherungen und Energieverträge erweitert werden. Auch die Alltagsgewohnheiten sollen überdacht werden.

Ein Notgroschen als Eiserne Reserve für harte Zeiten muss ein.

Der Rest von dem was bleibt, darf und soll gespart und investiert werden. Das Festlegen von Finanzzielen ist wichtig. Was plane ich die nächsten Jahre? Kurz-, mittel- und langfristig? Für langfristige Finanzziele, also 10+ Jahre, sind breit gestreute und günstige Aktienfonds (ETFs) eine mögliche Option.

- Übersicht über die laufenden Einnahmen und Ausgaben inklusive Notfallplan

- Hier gibt es passende Budgetvorlagen inklusive einer Anleitung. Es gibt diese Budgetvorlagen hier abgestimmt für 1 Personen Haushalte, Paar, Ein-Eltern-Haushalte und Paare mit Kindern.

- Wer gerne ein Haushaltsbuch in Excel führen möchte, der erhält hier eine Vorlage. Auch Apps für das Smartphone sind verfügbar.

- Optimieren: Girokonten, Sparkonten, Karten, Versicherungen (z. B. durchblicker oder anderer Makler), Energieverträge (e-Control Tarifkalkulator)

- Schaffung eines Notgroschen in persönlicher Höhe

- Setzen von kurz-, mittel- und langfristigen Finanzzielen

- Kurzfristig: bis 1 Jahr

- Mittelfristig: 1 bis 5 Jahre

- Langfristig: ab 5 Jahre

Die 7 Regeln des Investierens

John Bogle war ein amerikanischer Investmentfondsmanager und Gründer der Investmentgesellschaft Vanguard Group. Er wurde am 8. Mai 1929 geboren und verstarb am 16. Januar 2019. Bogle gilt als Pionier im Bereich Indexfonds und war ein Verfechter kostengünstiger Anlagestrategien für Privatanleger. Seine 7 Regeln beim Investieren die er uns mitgab für erfolgreiche, langfristige Investitionen:

Du musst investieren Anleger sollten sich weniger Sorgen um kurzfristige Verluste machen und sich stattdessen darauf konzentrieren, eine ausreichende Rendite über einen längeren Zeitraum zu erzielen. Ja, kurz- und mittelfristig gibt es Schwankungen am Kapitalmarkt, das größere Risiko liegt aber darin nicht an der langfristigem Rendite des Kapitalmarkts mitnaschen zu können, weil nicht investiert.

Bogle war ein Verfechter des passiven Investierens, bei dem Anleger versuchen, den Markt zu replizieren, anstatt aktiv einzelne Wertpapiere auszuwählen. Indexfonds, die einen bestimmten, breiten Welt-Marktindex nachbilden, waren seine bevorzugte Anlageform. Bogle empfahl seinen Anlegern, ihr Portfolio zu diversifizieren, um das Risiko zu streuen. Dies kann durch den Einsatz von breit diversifizierten Fonds erreicht werden.

- Du musst investieren

- Die Zeit ist dein Freund

- Der Impuls ist dein Feind

- Einfache Mathematik hilft

- Halte es einfach

- Rückkehr zur Mitte

- Halte den Kurs

Wie gehe ich es nun an?

Steuereinfaches Depot eröffnen und dort einen Sparplan eröffnen. Regelmäßig investieren und mit einem kleinen Betrag einmal starten und erste Erfahrungen sammeln.

Flatex

- 0 € Depotgebühr im Jahr,

- große Auswahl an ETF-Sparplänen,

- davon über 300 ohne Ausführungsgebühr

DADAT Bank

- Bis Ende 2026 keine Depotgebühr, danach 0,09 % p.a. vom Depotwert

- 100 ETF als ETF Sparplan,

- auch ca. 50 ohne Ausführungsgebühr

easybank

- Bis Ende 2024 keine Depotgebühr, danach 0,12 % p.a. vom Depotwert

- ~ 266 ETF als ETF Sparplan,

- auch ca. 80 ohne Ausführungsgebühr

Bank Direkt

- 100 € Neukundenbonus

- Bis Ende 2024 keine Depotgebühr, danach 0,12 % p.a. Depotgebühr

- ~ 20 ETF als ETF Sparplan

Erste Bank

- 0 € Depotgebühr bis Ende 2024, danach eher teurer ab ca. 0,27 % p.a.

- nur 14 ETFs im Sparplan

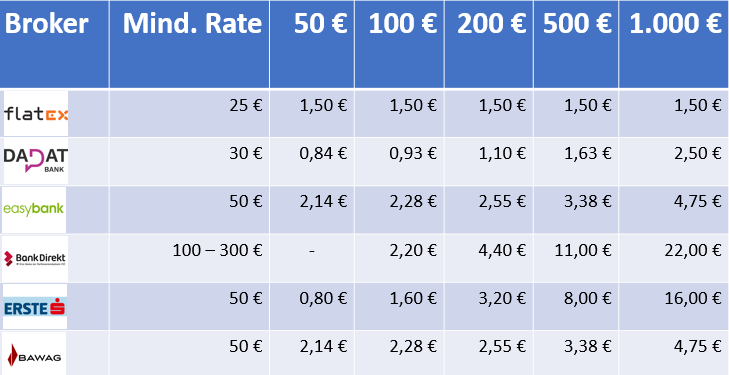

Die Mindestrate bei den Sparplänen ist abhängig vom Anbieter. Flatex startet ab 25 Euro. Die Kosten je Sparplan-Ausführung werden je Online Broker in dieser Tabelle dargestellt*:

*Zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten und Fremdkosten.

Keine Angst bei der Wahl des Brokers und bei der Wahl des Wertpapiers

Es gibt keine Bindung, es kann jederzeit grundsätzlich das Wertpapier verkauft werden und auch das Wertpapierdepot kann zu einem anderen Broker übertragen werden.

Was birgt das Risiko?

Die Aussicht auf höhere Renditen geht beim Handel mit Wertpapieren mit erhöhten Risiken einher. Eine Investition in Wertpapiere ist keineswegs risikofrei. Um höhere Renditen zu erzielen, ist ein höheres Risiko unvermeidlich. Über einen Anlagehorizont von mindestens 10 Jahren können diese Risiken jedoch tendenziell minimiert werden. Eine entscheidende Rolle spielt dabei die breite, weltweite Streuung.

- Marktrisiko (Marktpreisrisiko): Schwankungen der Preise von Wertpapieren resultieren aus Marktfaktoren wie Angebot und Nachfrage, wirtschaftlichen Bedingungen, Zinsänderungen, politischen Ereignissen und anderen Einflüssen. Der Marktwert eines Portfolios kann durch diese Faktoren beeinflusst werden.

- Liquiditätsrisiko: Einige Wertpapiere sind möglicherweise weniger liquide, was bedeutet, dass sie nicht leicht in Bargeld umgewandelt werden können. Bei wenig liquiden Anlagen kann es schwierig sein, Käufer zu finden oder zu einem angemessenen Preis zu verkaufen.

- Zinsrisiko: Veränderungen der Zinssätze können den Wert von festverzinslichen Wertpapieren beeinflussen. Bei steigenden Zinsen können die Preise von Anleihen fallen, während sie bei fallenden Zinsen steigen können.

- Kreditrisiko: Dieses Risiko bezieht sich auf die Möglichkeit, dass der Emittent von Anleihen oder anderen schuldbasierten Wertpapieren seinen Zahlungsverpflichtungen nicht nachkommt. Höher rentierliche Anleihen sind oft riskanter hinsichtlich des Kreditrisikos.

- Währungsrisiko: Investitionen in ausländische Wertpapiere unterliegen dem Risiko, dass Wechselkursschwankungen den Wert der Anlagen beeinflussen.

- Politische und geopolitische Risiken: Politische Instabilität, politische Entscheidungen, Handelskonflikte und geopolitische Ereignisse können Auswirkungen auf die Finanzmärkte und den Wert von Anlagen haben.

- Unternehmensspezifisches Risiko: Einzelne Unternehmen können von unternehmensspezifischen Risiken betroffen sein, wie zum Beispiel Managementproblemen, Rechtsstreitigkeiten, Produktfehlern oder Konkurrenzdruck.

Regelmäßiges Investieren

Einleitung ins Investieren Die beste Zeit, um anzufangen? JETZT! Denn in der Regel funktioniert das Timing des Marktes nicht. Die Zeit im Markt schlägt das Timing des Marktes. Also, starten Sie jetzt und sammeln Sie erste Erfahrungen!

Aber Vorsicht: Investieren bedeutet Risiko! Rendite resultiert aus Risiko. Je höher die mögliche Rendite, desto höher das Risiko, dass diese Rendite nicht eintritt. Investoren in Wertpapiere können auch erhebliche Verluste erleiden. Langfristigkeit (10+ Jahre), breite Streuung und Investition nur von Geld, das man bereit ist, risikofreudig anzulegen, sind daher von entscheidender Bedeutung. Setzen Sie nicht alles auf eine Karte.

Exchange Traded Funds (ETFs) und die Auswahl des Brokers ETFs sind bei jedem Broker verfügbar, sei es durch einen Einmal-Kauf oder regelmäßig über einen ETF-Sparplan. Achten Sie bei der Auswahl auf einen steuereinfachen Broker mit Sitz in Österreich, der die Steuern für den Kunden abführt.

Empfehlenswerte Broker:

- Flatex: Sehr empfehlenswerter Broker mit 0 € Depotgebühr und über 1.400 ETFs im Sparplan, darunter über 300 kostenlose, sonst nur 1,50 Euro je ETF-Sparplan-Ausführung.

- DADAT Bank: Ebenfalls empfehlenswert, bietet Neukunden-Aktionen, hat jedoch eine Depotgebühr von 0,09 % p.a. und eine begrenzte Auswahl an ETFs für den Sparplan (über 100 verfügbar, knapp über 50 ohne Ausführungsgebühr).

- easybank: Depotgebühr von 0,12 % p.a., dafür größere Auswahl an ETFs bei den Sparplänen (rund 250 ETFs, davon rund 80 kostenlos). Ausführung ist teurer als bei DADAT, aber es gibt auch kostenlose ETFs im Sparplan.