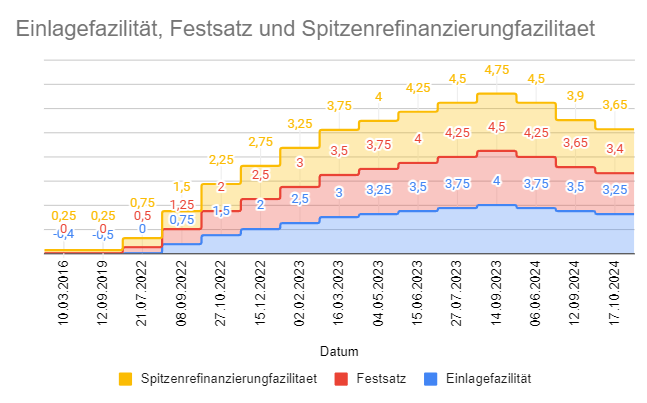

Die EZB hat am 17. Oktober 2024 die Leitzinsen erneut gesenkt. Dies ist bereits die dritte Leitzinssenkung im Jahr 2024. Die EZB versucht mit diesen Maßnahmen, die wirtschaftliche Aktivität in der Eurozone zu stärken und eine weitere konjunkturelle Abschwächung zu verhindern.

Die neuen Leitzinssätze der EZB treten ab dem 23. Oktober 2024 in Kraft und sind in der folgenden Tabelle dargestellt:

| Zinssatz | Vorheriger Satz | Neuer Satz |

|---|---|---|

| Einlagefazilität | 3,50 % | 3,25 % |

| Hauptrefinanzierungssatz | 3,65 % | 3,40 % |

| Spitzenrefinanzierungssatz | 3,90 % | 3,65 % |

Diese Entscheidung der EZB folgt auf die jüngste Leitzinssenkung vom 12. September 2024, und sie zeigt deutlich den aktuellen geldpolitischen Kurs der EZB, die Zinsen zu reduzieren, um die schwächelnde Konjunktur in der Eurozone zu unterstützen. In den letzten Monaten zeigten sich Anzeichen für eine nachlassende Konjunktur sowie eine spürbare Reduktion der Inflationsraten, was die EZB dazu bewogen hat, die Zinspolitik zu lockern und so die Kreditvergabe anzukurbeln und wirtschaftliche Aktivität zu fördern.

Die heutige Entscheidung ist Teil eines Trends, den die EZB seit Mitte des Jahres 2024 verfolgt. Nachdem die Leitzinsen seit Sommer 2022 kontinuierlich angehoben wurden, um die hohe Inflation zu bekämpfen, folgte im Juni 2024 die erste Senkung. Dieser Kurs wurde im September und nun im Oktober 2024 fortgesetzt. Damit reagiert die Zentralbank auf die zuletzt schwächer gewordene Inflation und eine stagnierende wirtschaftliche Entwicklung in vielen Ländern der Eurozone.

Einlagefazilität, Hauptrefinanzierungssatz und Spitzenrefinanzierungssatz: Was bedeuten diese Zinssätze?

- Einlagefazilität: Die Einlagefazilität erlaubt es Geschäftsbanken im Euroraum, kurzfristig nicht benötigtes Zentralbankgeld bei der EZB zu parken. Der von der Zentralbank festgelegte Einlagesatz dient als Verzinsung für diese Einlagen und stellt ein wichtiges geldpolitisches Instrument dar, das die kurzfristigen Zinssätze am Markt beeinflusst.

- Hauptrefinanzierungssatz: Das Hauptrefinanzierungsgeschäft ist das zentrale geldpolitische Instrument der EZB, über das sie den Geldmarkt steuert. Mit diesem Zinssatz beeinflusst die EZB indirekt die Zinsen am Kapitalmarkt und damit die Refinanzierungskosten der Banken.

- Spitzenrefinanzierungssatz: Die Spitzenrefinanzierungsfazilität ermöglicht es Banken, sich kurzfristig (meist über Nacht) Liquidität zu beschaffen. Dies geschieht zu einem Zinssatz, der in der Regel über dem Hauptrefinanzierungssatz liegt und daher teurer ist.

Auswirkungen auf den Geldmarkt und die Finanzwirtschaft

Die Absenkung des Zinssatzes für die Einlagefazilität hat unmittelbare Auswirkungen auf den Geldmarkt, insbesondere auf Geldmarktfonds. Ein Beispiel hierfür ist der XTRACKERS II EUR OVERNIGHT RATE SWAP ETF mit der ISIN LU0290358497, der die Wertentwicklung des €STR (Euro Short-Term Rate) zuüglich 8,5 Basispunkte abbildet. Mit der neuen Einlagefazilität von 3,25 % sinkt auch die Renditeerwartung für diesen ETF entsprechend.

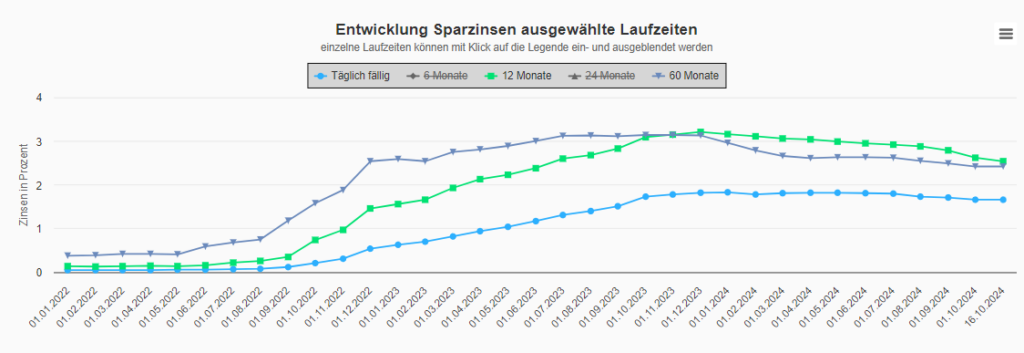

Für Sparer bedeuten die jüngsten Entscheidungen der EZB sinkende Sparzinsen. Nach dem Zins-Hoch im Herbst 2023, bei dem viele Banken ihre Sparzinsen deutlich erhöht hatten, führen die Zinssenkungen der EZB in den vergangenen Monaten nun zu einer Umkehrung des Trends. Viele Finanzinstitute haben ihre Zinssätze für Sparprodukte gesenkt – allein im September 2024 wurden rund 115 Sparprodukte herabgesetzt, und im Oktober folgten bereits über 90 weitere Anpassungen.

Die Entwicklung der Sparzinsen laut Sparzinsen.at Datenbank zeigt, dass in den letzten Monaten es eindeutig bergab ging:

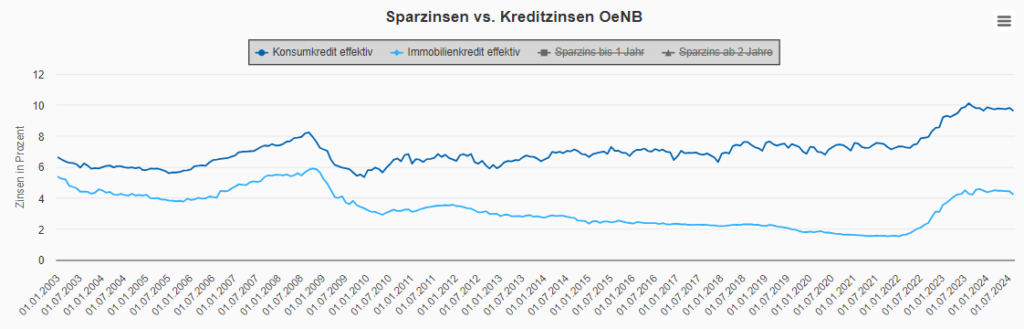

Auf der anderen Seite könnten Konsum- und Immobilienkredite durch die niedrigeren Zinsen günstiger werden, was die Kreditnachfrage ankurbeln könnte. Erste Anzeichen für sinkende Kreditzinsen zeigten sich bereits bei Konsumkrediten und Immobilienkrediten in Österreich im August 2024, wobei die Banken an die Österreichische Nationalbank berichteten, dass die Zinssätze für Neukunden gesenkt wurden.

Mögliche Auswirkungen auf die Aktienmärkte

Die Theorie besagt, dass niedrigere Zinsen für Aktienmärkte positiv sind, da sie Investitionen günstiger machen und damit die Unternehmen stärken. Die Entwicklung der Aktienmärkte in den letzten Jahren zeigt jedoch, dass es keine direkte Korrelation zwischen steigenden Leitzinsen und einer schwachen Aktienmarktentwicklung gibt. Tatsächlich haben die großen Indizes wie der DAX Performance Index, der ATX TR oder auch die amerikanischen Indizes wie der S&P 500 trotz steigender Leitzinsen kontinuierlich gute Performances gezeigt. Ob die jüngsten Zinssenkungen der EZB den Aktienmärkten neue Impulse geben, bleibt daher offen.

Inflationsentwicklung und Wirtschaftsausblick

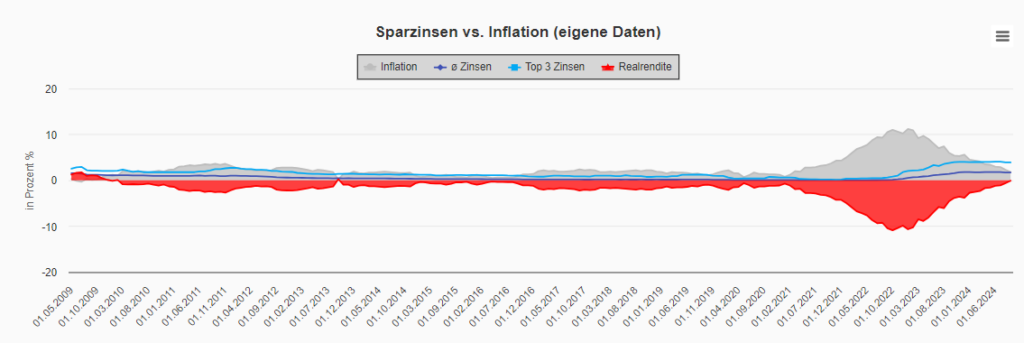

Die Inflationsrate in der Europäischen Union lag im September 2024 bei 2,1 %, was einem Rückgang im Vergleich zu den 2,4 % im August entspricht. Im Euroraum lag die Inflation bei 1,7 %, und auch in Österreich ist die Inflationsrate auf 1,8 % gefallen. Die gesunkenen Inflationsraten dürften mit ein Grund für die erneuten Zinssenkungen der EZB gewesen sein, um die geldpolitischen Bedingungen an die sinkenden Preise anzupassen.

Die Realrendite, der Sparzins minus Inflation nähert sich nun der Nulllinie, vielmehr ist aber auch nicht drinnen im Moment. Wer die über 3 % p.a. Angebote diverser Banken (siehe Sparzinsen Vergleich) jetzt noch nutzt, hat die Chance, dass auf Basis der heutigen Inflation eine leicht positive Realrendite herausschaut.

Aktuell rechnet die EZB mit einer Inflation von 2,5 % für das Gesamtjahr 2024, die sich in den kommenden Jahren auf 2,2 % (2025) und 1,9 % (2026) weiter reduzieren soll. Das Wirtschaftswachstum wird in der Eurozone für 2024 auf 0,8 % geschätzt, mit einem leichten Anstieg auf 1,3 % im Jahr 2025 und 1,5 % im Jahr 2026. Die Daten der Oesterreichischen Nationalbank (OeNB) zeigen, dass Österreichs Wirtschaft derzeit besonders unter der Flaute leidet, wobei für 2024 sogar ein negatives Wachstum von -0,7 % erwartet wird.

Fazit

Die Entscheidung der EZB, die Leitzinsen zum dritten Mal in diesem Jahr zu senken, zeigt die Herausforderungen, denen die europäische Wirtschaft derzeit gegenübersteht. Nach den Zinssteigerungen im vergangenen Jahr versucht die EZB nun, durch Zinssenkungen die Konjunktur zu stärken und die Wirtschaft zu stabilisieren. Für Sparer sind die niedrigeren Leitzinsen jedoch eine schlechte Nachricht, da die Renditen für Sparanlagen sinken. Gleichzeitig könnten Kredite jedoch günstiger werden, was der Realwirtschaft zugutekommen könnte.

Ob es zu einer weiteren Zinssenkung kommt, wird sich bei der letzten EZB-Sitzung des Jahres am 12. Dezember 2024 entscheiden. Vieles hängt von der weiteren Entwicklung der Inflation und der konjunkturellen Daten in der Eurozone ab.

| Zinssatz | Vorheriger Satz | Neuer Satz |

|---|---|---|

| Einlagefazilität | 3,50 % | 3,25 % |

| Hauptrefinanzierungssatz | 3,65 % | 3,40 % |

| Spitzenrefinanzierungssatz | 3,90 % | 3,65 % |