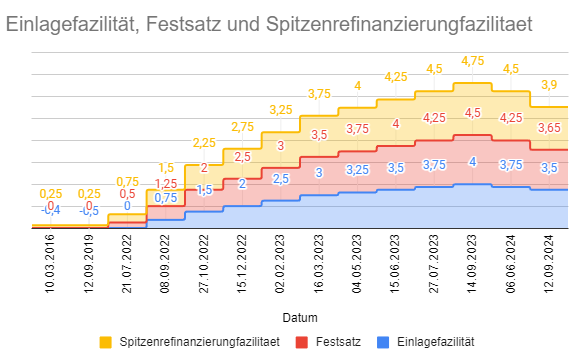

Am Donnerstag, den 12. September 2024, hat die Europäische Zentralbank (EZB) eine erneute Zinssenkung beschlossen. Im Gegensatz zur letzten Änderung im Juni 2024, bei der die Zinsen noch gestiegen sind, wurde der Leitzins diesmal gesenkt. Der Hauptrefinanzierungssatz wurde von 4,25 % auf 3,65 % reduziert, und auch die Einlagefazilität fiel von 3,75 % auf 3,50 %. Diese Senkung umfasst 25 Basispunkte und ist damit deutlicher als die Anpassung im Juni 2024.

Die neuen Zinssätze der EZB gelten ab dem 18. September 2024:

- Hauptrefinanzierungssatz: 3,65 % (vorher 4,25 %)

- Einlagefazilität: 3,50 % (vorher 3,75 %)

- Spitzenrefinanzierungssatz: 3,90 % (vorher 4,50 %)

Ob es bei den nächsten Sitzungen am 17. Oktober und 12. Dezember 2024 zu weiteren Zinssenkungen kommen wird, ist noch unklar.

Rückblick: Zinsentwicklung seit 2022

Nach einer Phase der Zinssteigerungen, die im Sommer 2022 begann und bis zum Herbst 2023 anhielt, befinden sich die Leitzinsen seit Juni 2024 wieder im Sinkflug. Die aktuelle Entscheidung stellt den zweiten Zinsschritt in diesem Jahr dar.

Hier eine Übersicht der historischen Zinsentwicklung:

| Datum | Einlagefazilität | Hauptrefinanzierungssatz | Spitzenrefinanzierungssatz |

|---|---|---|---|

| 10.03.2016 | -0,4 % | 0,00 % | 0,25 % |

| 12.09.2019 | -0,5 % | 0,00 % | 0,25 % |

| 21.07.2022 | 0,00 % | 0,50 % | 0,75 % |

| 08.09.2022 | 0,75 % | 1,25 % | 1,50 % |

| 27.10.2022 | 1,50 % | 2,00 % | 2,25 % |

| 15.12.2022 | 2,00 % | 2,50 % | 2,75 % |

| 02.02.2023 | 2,50 % | 3,00 % | 3,25 % |

| 16.03.2023 | 3,00 % | 3,50 % | 3,75 % |

| 04.05.2023 | 3,25 % | 3,75 % | 4,00 % |

| 15.06.2023 | 3,50 % | 4,00 % | 4,25 % |

| 27.07.2023 | 3,75 % | 4,25 % | 4,50 % |

| 06.06.2024 | 3,75 % | 4,25 % | 4,50 % |

| 12.09.2024 | 3,50 % | 3,65 % | 3,90 % |

Erläuterung der geldpolitischen Instrumente der EZB

- Einlagefazilität: Sie bietet Geschäftsbanken die Möglichkeit, überschüssiges Zentralbankgeld kurzfristig bei der EZB anzulegen. Der dabei festgelegte Zinssatz bestimmt die Verzinsung dieser Einlagen. Dies ist ein wichtiges Instrument der EZB, um die Liquidität im Bankensystem zu steuern.

- Hauptrefinanzierungsinstrument: Dies ist das wichtigste Instrument der EZB zur Steuerung der Zinssätze im Euro-Raum. Es beeinflusst die Zinssätze auf dem Geld- und Kapitalmarkt und damit die Refinanzierungskosten der Geschäftsbanken.

- Spitzenrefinanzierungsfazilität: Mit diesem Instrument können Geschäftsbanken kurzfristig (über Nacht) Geld bei der EZB aufnehmen. Der dafür anfallende Zinssatz wird von der Zentralbank vorgegeben.

Auswirkungen auf Geldmarktfonds

Die Senkung der Einlagefazilität auf 3,50 % wird ab dem 18. September 2024 wirksam. Ein Beispiel für einen beliebten thesaurierenden Geldmarkt-ETF ist der XTRACKERS II EUR OVERNIGHT RATE SWAP ETF mit der ISIN LU0290358497. Die Rendite dieses Geldmarkt-ETFs wird in etwa auf diesen Prozentsatz sinken.

Auswirkungen der EZB-Zinssenkung

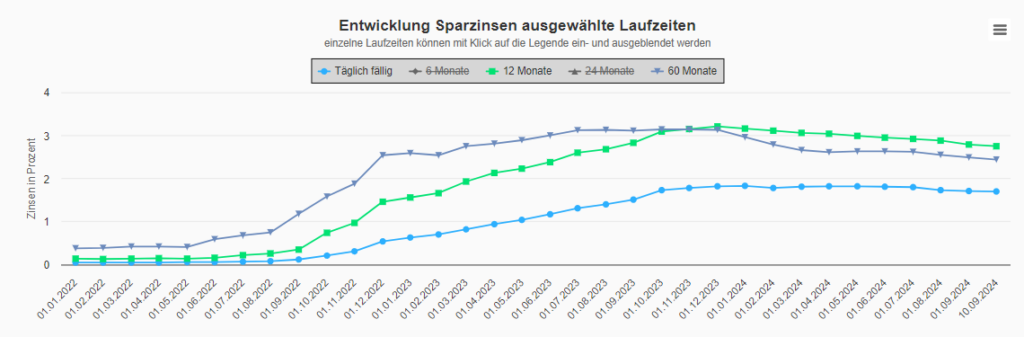

Weniger Sparzinsen

Sparzinsen, die seit dem Höchststand im Herbst 2023 bereits rückläufig waren, werden weiter sinken. Im August 2024 haben 85 Produkte ihre Zinsen gesenkt. Besonders bei gebundenen Einlagen über 6 Monate sind die Zinsen stark zurückgegangen. Die Zinsen für Tagesgeld haben sich seit dem Höchststand rund um den Weltspartag 2023 kaum verändert.

Ein Beispiel: Trade Republic senkt ab dem 18. September 2024 die Sparzinsen auf 3,50 % für Guthaben bis maximal 50.000 Euro. Guthaben darüber hinaus werden nicht mehr verzinst.

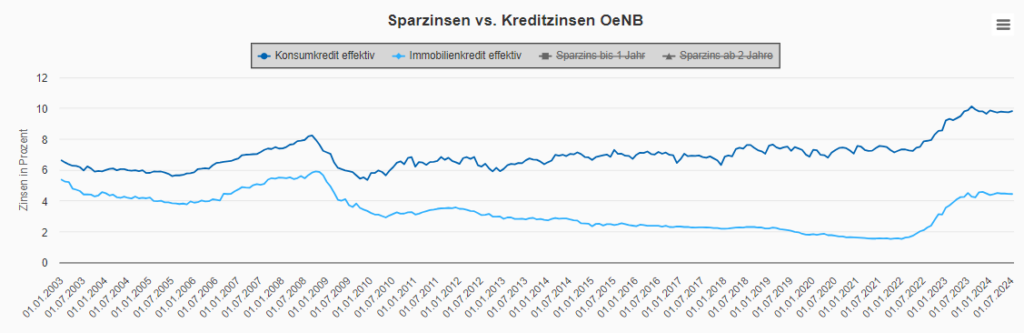

Kreditzinsen

Während Konsumkredite durch die Senkung der Leitzinsen günstiger werden könnten, zeigen die Daten der Österreichischen Nationalbank (OeNB) für den Immobilienkreditmarkt noch keine klare Abwärtsbewegung. Die Kreditzinsen sind seit Juni 2024 relativ stabil geblieben, obwohl es bereits eine Zinssenkung gegeben hat.

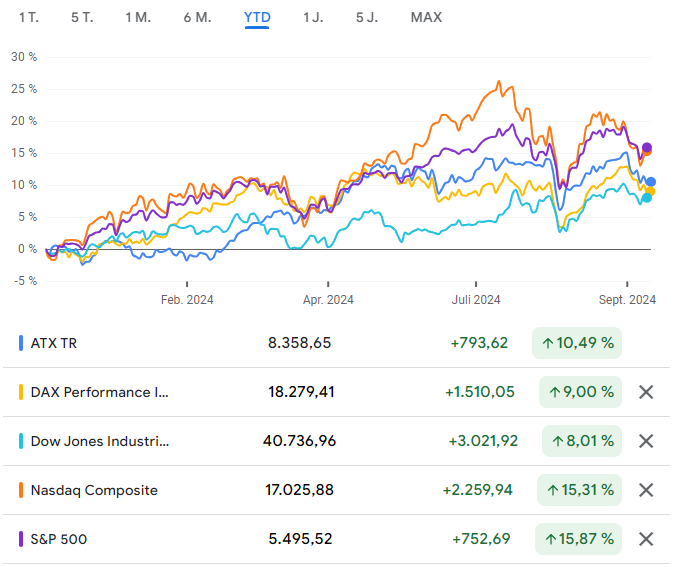

Auswirkungen auf den Aktienmarkt

Sinkende Zinsen gelten tendenziell als positiv für den Aktienmarkt. Obwohl dies in der Theorie zutrifft, ist die Reaktion der Märkte oft schwer vorherzusagen. In den vergangenen Jahren stiegen die Aktienkurse trotz steigender Zinsen. Die Entwicklung des Aktienmarktes bleibt daher ungewiss, obwohl niedrigere Zinsen grundsätzlich vorteilhaft sein könnten.

Ausblick

Die nächste Sitzung der EZB findet am 17. Oktober 2024 statt. Die Inflation in der Eurozone ist im August 2024 auf 2,2 % gesunken, während sie in Österreich bei 2,5 % lag. Einige Länder, wie die Niederlande (3,3 %), Estland (3,4 %) und Belgien (4,5 %), haben jedoch noch deutlich höhere Inflationsraten.

Die EZB hat für die kommenden Jahre folgende Prognosen für Inflation und Wirtschaftswachstum abgegeben:

- Inflation:

- 2024: 2,5 %

- 2025: 2,2 %

- 2026: 1,9 %

- Wirtschaftswachstum:

- 2024: 0,9 %

- 2025: 1,4 %

- 2026: 1,6 %

Für Österreich sehen die OeNB-Prognosen wie folgt aus:

- Inflation:

- 2024: 3,4 %

- 2025: 2,7 %

- 2026: 2,5 %

- Wirtschaftswachstum:

- 2024: 0,3 %

- 2025: 1,8 %

- 2026: 1,5 %

Österreichs Industrie befindet sich weiterhin in einer Rezession, wie der EinkaufsManagerIndex der UniCredit Bank Austria zeigt, der im August 2024 bei 44,4 Punkten lag. Dies deutet auf eine schwache Nachfrage, steigende Produktionskosten und schwierige Aussichten für eine Erholung hin.